Затраты на обязательные периодические медосмотры не облагаются взносами на травматизм, если оплачиваются напрямую медицинским организациям. Минтруд в письме от 11.02.2025 N 17-4/ООГ-98 подтвердил, что такие расходы классифицируются как производственные затраты работодателя, необходимые для деятельности организации.

Аналогичной позиции придерживаются ФНС и судебные органы. Однако компенсация работникам расходов на медосмотры может привести к доначислению страховых взносов, несмотря на положительную судебную практику (решение 14-го ААС). Правильное документальное оформление договоров с медицинскими компаниями минимизирует налоговые риски.

Правовой статус затрат на обязательные медосмотры

Расходы на проведение обязательных периодических медицинских осмотров сотрудников, которые осуществляются на основании прямых договоров с медицинскими организациями, относятся к категории производственных затрат работодателя. Эти затраты напрямую связаны с обеспечением нормальной деятельности предприятия и соблюдением требований трудового законодательства.

Важно отметить, что подобные расходы не имеют отношения к системе оплаты труда и не могут рассматриваться как выплаты в пользу работников. Они представляют собой отдельную категорию производственных издержек, направленных на обеспечение безопасных условий труда и профилактику профессиональных заболеваний.

Основные характеристики затрат на медосмотры:

- Являются обязательными согласно трудовому законодательству

- Направлены на обеспечение безопасности производственного процесса

- Не относятся к системе вознаграждения персонала

- Оформляются прямыми договорами с медицинскими учреждениями

Единая позиция контролирующих органов

Министерство труда и социальной защиты РФ в своем письме от 11.02.2025 N 17-4/ООГ-98 четко обозначило, что затраты на проведение обязательных периодических медосмотров при заключении прямых договоров с медицинскими организациями не подлежат обложению взносами на травматизм.

Эта позиция не является новой — ранее аналогичные разъяснения уже предоставлялись как Минтрудом, так и Федеральной налоговой службой. В частности, ФНС в своих разъяснениях подтверждала, что на данные затраты не начисляются страховые взносы, поскольку они не являются элементом оплаты труда.

Хронология формирования единой позиции ведомств:

- Разъяснения Минтруда (более ранние письма)

- Аналогичная позиция ФНС в предыдущих разъяснениях

- Актуальное подтверждение в письме Минтруда от 11.02.2025 N 17-4/ООГ-98

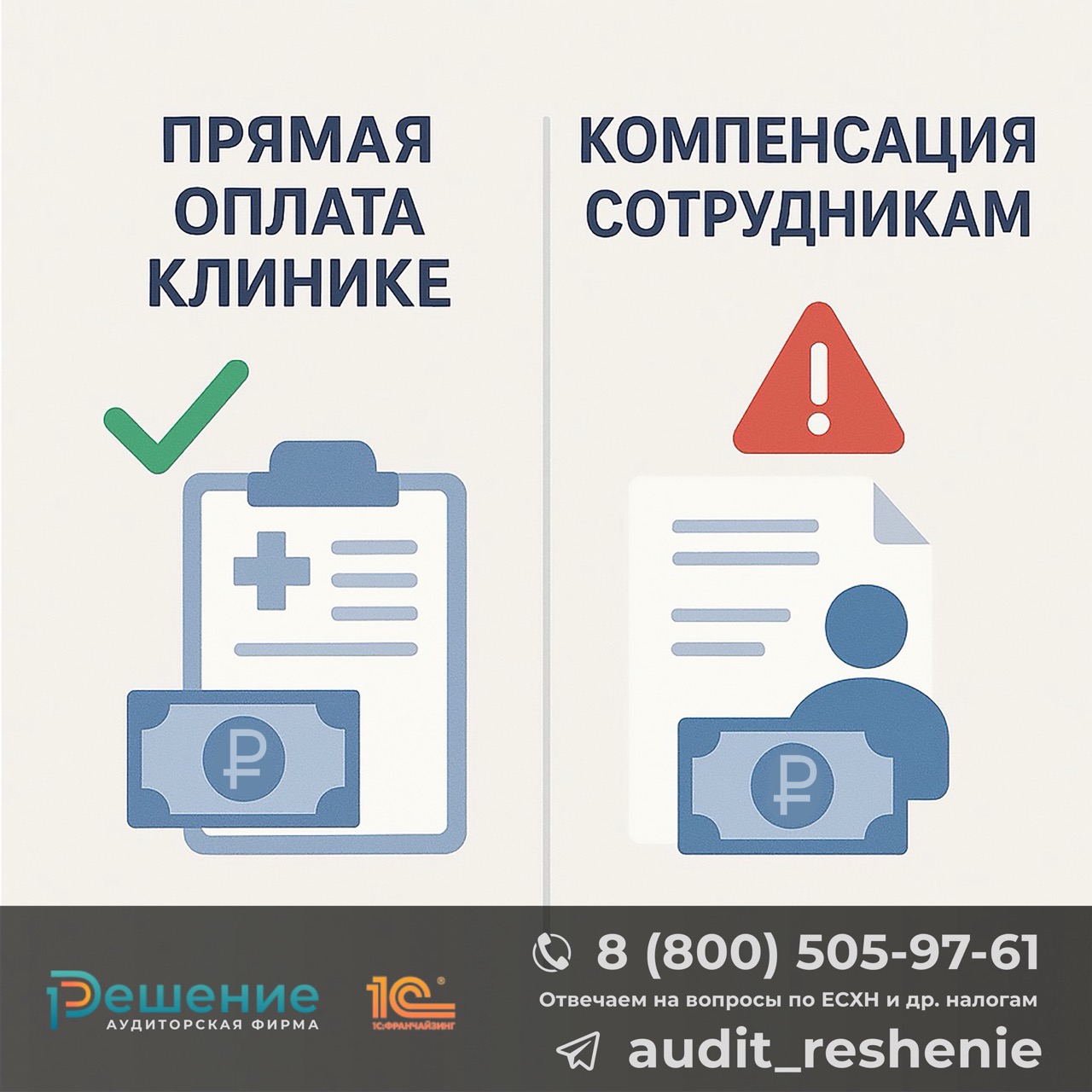

Риски при компенсации расходов на медосмотры

Возмещение затрат работникам вместо прямой оплаты медорганизациям может привести к налоговым претензиям

Несмотря на четкую позицию ведомств в отношении прямой оплаты медосмотров, ситуация существенно меняется, если работодатель выбирает схему компенсации сотрудникам их личных расходов на прохождение медицинских обследований. В таком случае контролирующие органы часто трактуют эти выплаты как часть вознаграждения работникам, что влечет за собой доначисление страховых взносов.

При возникновении споров с контролирующими органами, организациям приходится отстаивать свою позицию в судебном порядке. Практика показывает, что суды могут принимать решения в пользу налогоплательщиков. Так, 14-й Арбитражный апелляционный суд постановил, что компенсации работникам за прохождение периодических медосмотров также не должны облагаться взносами на травматизм.

Факторы риска при компенсации расходов:

- Возможное переквалифицирование выплат в элементы оплаты труда

- Доначисление страховых взносов при проверках

- Необходимость судебной защиты своей позиции

- Дополнительные временные и финансовые затраты на урегулирование споров

Рекомендации по организации и оплате медосмотров

Для минимизации рисков доначисления страховых взносов рекомендуется организовывать прохождение обязательных периодических медосмотров сотрудниками через прямые договоры с медицинскими организациями. Такой подход имеет четкое подтверждение со стороны контролирующих органов и обеспечивает налоговую безопасность.

Особое внимание следует уделить корректному документальному оформлению. Договор с медицинской организацией должен содержать четкие формулировки о проведении именно обязательных периодических медицинских осмотров в соответствии с требованиями трудового законодательства.

Практические рекомендации:

- Заключать прямые договоры с медицинскими учреждениями на проведение медосмотров

- Указывать в договорах конкретные категории сотрудников, подлежащих обязательному медосмотру

- Хранить документы, подтверждающие обязательность проведения медосмотров для конкретных категорий работников

- Избегать схемы компенсации работникам их личных расходов на медосмотры

Краткий вывод

Затраты на обязательные периодические медицинские осмотры при прямой оплате медицинским организациям однозначно классифицируются как производственные расходы работодателя и не подлежат обложению взносами на травматизм. Эта позиция последовательно поддерживается Минтрудом, ФНС и подтверждается судебной практикой.

Схема с компенсацией работникам их расходов на медосмотры несет в себе налоговые риски, хотя и имеет положительные судебные прецеденты. Для обеспечения налоговой безопасности рекомендуется организовывать медосмотры через прямые договоры с медицинскими учреждениями и тщательно документировать их связь с производственной необходимостью.

Используемые нормативные акты

- Письмо Минтруда России от 11.02.2025 N 17-4/ООГ-98 - разъяснение о необложении взносами на травматизм затрат на обязательные медосмотры

- Разъяснения Минтруда - предыдущие позиции о неначислении страховых взносов на данные затраты

- Разъяснения ФНС - согласованная позиция о неначислении страховых взносов

- Решение 14-го ААС - судебная практика по вопросам компенсации расходов на медосмотры