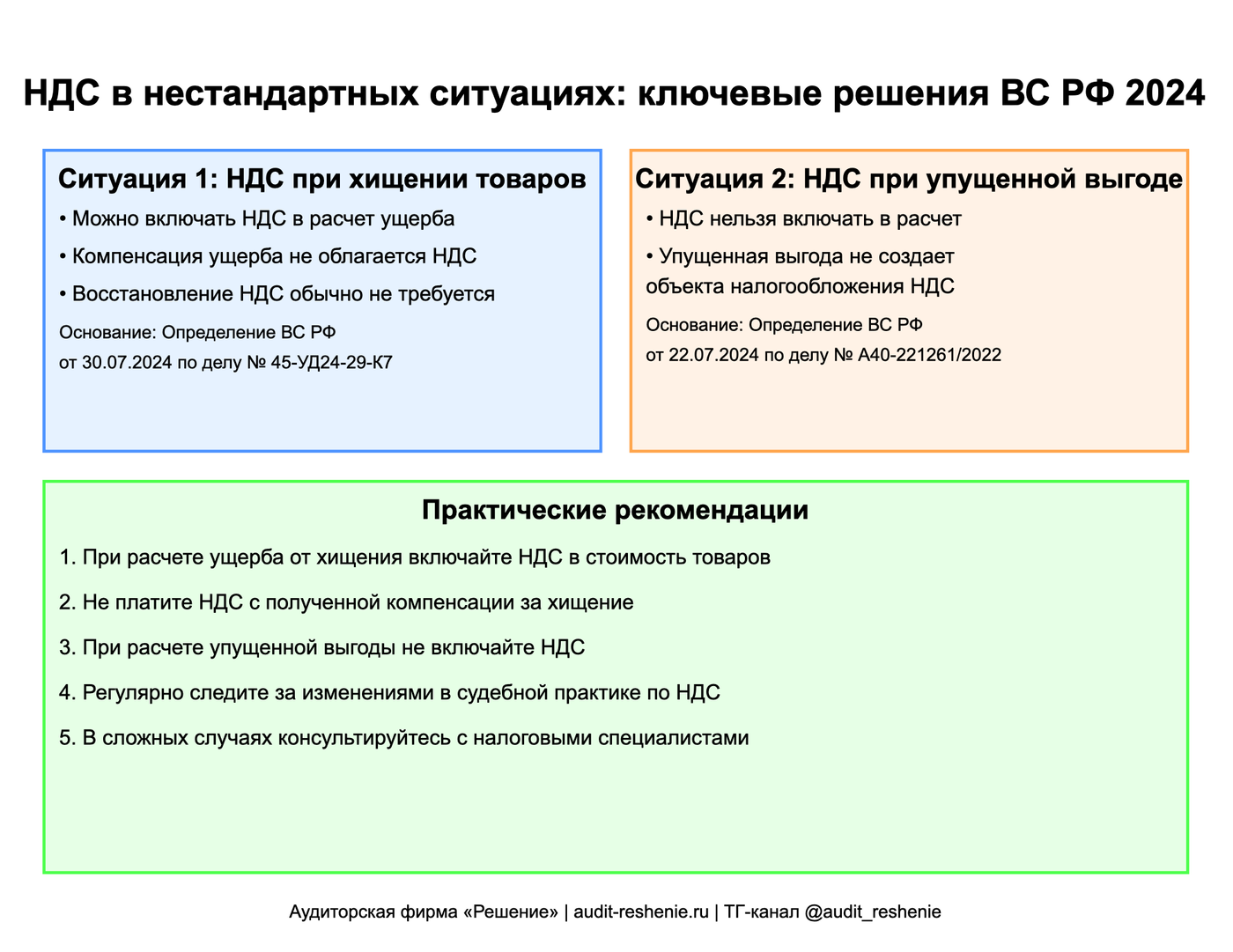

Верховный суд РФ в 2024 году принял два ключевых решения, касающихся НДС в нестандартных ситуациях.

Первое решение позволяет организациям включать НДС в расчет стоимости похищенных товаров при определении материального ущерба (определение от 30.07.2024 по делу № 45-УД24‑29-К7).

Второе решение запрещает учитывать НДС при расчете упущенной выгоды (определение от 22.07.2024 по делу № А40-221261/2022).

Эти решения имеют существенное значение для налогового планирования и судебной практики.

В статье рассмотрены:

- Правовые основания для включения НДС в стоимость похищенных товаров

- Налоговые последствия получения компенсации за похищенные товары

- Вопрос восстановления НДС по похищенным товарам

- Аргументация судов против включения НДС в расчет упущенной выгоды

- Практические рекомендации по учету НДС в нестандартных ситуациях

В конце статьи чек-лист по теме статьи.

Ситуация 1: НДС в стоимости похищенных товаров

Можно ли включать НДС в стоимость похищенных товаров при определении величины материального ущерба?

Да, организация может включить НДС в расчет стоимости похищенных товаров при определении величины материального ущерба.

Ключевой момент: При расчете материального ущерба от хищения товаров сумма НДС может быть включена в стоимость похищенного.

Обоснование позиции

Судебная коллегия по уголовным делам Верховного суда в своем определении от 30.07.2024 по делу № 45-УД24‑29-К7 пришла к выводу, что при определении величины материального ущерба от хищения товаров организация может включить в расчет сумму НДС с их стоимости.

На первый взгляд, такая позиция может показаться противоречащей положениям Налогового кодекса РФ:

- При хищении у злоумышленника не возникает права собственности на товар.

- Реализации для целей налогообложения в этом случае не происходит (ст. 39 НК РФ).

Однако суды руководствовались следующей логикой:

- Сумму материального ущерба нужно определять, основываясь на фактической цене товара на момент преступления (п. 25 постановления Пленума Верховного суда от 27.12.2002 № 29 в ред. от 15.12.2022).

- В розничных магазинах НДС, как и предполагаемая прибыль, включается в состав цены, хотя и не указывается отдельно на ценнике.

- Для целей расчета материального ущерба цену нужно включать в расчет в полном объеме, со всеми элементами ценообразования, включая НДС.

Нужно ли платить НДС в бюджет при получении компенсации за похищенные товары?

Нет, компенсация материального ущерба от хищения не требует уплаты НДС в бюджет.

Ключевой момент: Компенсация материального ущерба от хищения не связана с реализацией товаров, поэтому объекта для обложения НДС не возникает.

Хотя Верховный суд не рассматривал этот вопрос в рамках уголовного дела, Минфин ранее выразил свою позицию по этому вопросу:

- Письмо от 27.10.2017 № 03-07-11/70530

- Письмо от 29.07.2013 № 03-07-11/30128

По мнению специалистов Минфина, компенсация материального ущерба от хищения не связана с реализацией товаров. Следовательно, объекта для обложения НДС не возникает, и доплачивать в бюджет в подобном случае ничего не нужно.

Нужно ли восстанавливать НДС с похищенных товаров, который был уже принят к вычету?

Ответ: В большинстве случаев восстанавливать НДС с похищенных товаров не требуется, хотя единого мнения по этому вопросу нет.

Ключевой момент: НК РФ содержит закрытый перечень случаев восстановления НДС, и утрата товара из-за хищения в этот перечень не входит.

Аргументы в пользу отсутствия необходимости восстановления НДС:

- НК РФ содержит закрытый перечень случаев, когда нужно восстанавливать НДС (п. 3 ст. 170 НК РФ).

- Утрата товара, в том числе по причине хищения, в этот перечень не входит.

Аналогичная ситуация наблюдается и в случаях:

- Списания товаров с истекшим сроком годности

- Недостачи

- Брака

- Пожара и других подобных случаях

Позиция судов и Минфина по этому вопросу неоднозначна, но чаще склоняется к тому, что в подобных случаях у налогоплательщика не возникает обязанности восстановить принятый к вычету НДС (письма Минфина от 25.10.2021 № 03-03-06/1/86111, письмо ФНС от 21.05.2015 № ГД-4-3/8627).

Ситуация 2: НДС в составе упущенной выгоды

Можно ли включить НДС в расчет суммы упущенной выгоды?

Нет, суды не позволяют включать НДС в расчет суммы упущенной выгоды.

Ключевой момент: Упущенная выгода не связана с реализацией товаров, работ или услуг, поэтому не может включать в себя НДС.

Обоснование позиции судов

Верховный суд в определении Судебной коллегии по экономическим спорам от 22.07.2024 по делу № А40-221261/2022 отказал компании во взыскании упущенной выгоды с учетом НДС за простой автокрана. Основные аргументы суда:

- Упущенная выгода не связана с оплатой товаров и носит лишь компенсационный характер.

- При отсутствии реализации не возникает ни объекта обложения НДС, ни основания включать НДС в расчет суммы упущенной выгоды.

- НДС - косвенный налог, который фактически платят конечные покупатели. Поставщики и исполнители только участвуют в процессе сбора налога, но сами его не платят.

Устоявшаяся судебная практика

Этот подход не нов для российской судебной практики:

- Суды не рассматривают упущенную выгоду как объект обложения НДС.

- Не имеет значения, что компенсация упущенной выгоды напрямую связана с производственной деятельностью организации.

- Даже если в условиях договора прописано, что сделка включает в себя реализацию, это не меняет позицию судов (постановление ФАС Московского округа от 04.07.2013 по делу № А40-123538/12-140-783).

Включается ли возмещение упущенной выгоды в налоговую базу по НДС?

Нет, суды последовательно отказывают в праве включать возмещение упущенной выгоды в налоговую базу по НДС.

Ключевой момент: Суды отказывают как налогоплательщикам в возможности включить НДС в расчет суммы упущенной выгоды, так и инспекторам в праве доначислить НДС на сумму возмещения упущенной выгоды.

Важные аспекты:

- В НК РФ нет прямого указания на то, подпадают ли суммы упущенной выгоды под действие нормы о включении в налоговую базу по НДС (подп. 2 п. 1 ст. 162 НК РФ).

- Официальной позиции Минфина или ФНС по этой теме нет.

- Суды последовательно считают, что закон не рассматривает упущенную выгоду как объект обложения НДС.

- Прямая связь упущенной выгоды с производственным процессом не имеет значения для судов (постановления ФАС Московского округа от 04.07.2013 по делу № А40‑123538/12-140-783, от 31.01.2011 по делу № А40-169926/09-115-1286).

Заключение

В случае хищения товаров включение НДС в расчет материального ущерба может быть выгодно для компании, так как увеличивает сумму компенсации без необходимости уплаты этого НДС в бюджет. При этом в большинстве случаев не требуется и восстановление ранее принятого к вычету НДС.

С другой стороны, при расчете упущенной выгоды суды последовательно отказывают в возможности учета НДС. Это связано с тем, что упущенная выгода рассматривается как компенсация, не связанная с реализацией, а значит, не создающая объекта налогообложения по НДС.

Чек-лист по теме статьи

При расчете материального ущерба от хищения товаров:

- Включить НДС в стоимость похищенных товаров

- Не уплачивать НДС в бюджет при получении компенсации

- Проверить необходимость восстановления ранее принятого к вычету НДС (в большинстве случаев не требуется)

При расчете упущенной выгоды:

- Не включать НДС в расчет суммы упущенной выгоды

- Помнить, что суды не рассматривают упущенную выгоду как объект обложения НДС

- Учитывать, что связь упущенной выгоды с производственной деятельностью не влияет на позицию судов

Общие рекомендации:

- Регулярно отслеживать изменения в судебной практике по вопросам НДС

- При возникновении спорных ситуаций обращаться к актуальным разъяснениям Минфина и ФНС

- В сложных случаях рассмотреть возможность получения индивидуальной консультации налогового специалиста

Используемые нормативные акты

- Налоговый кодекс РФ, статья 39 (понятие реализации товаров, работ или услуг)

- Налоговый кодекс РФ, статья 170, пункт 3 (случаи восстановления НДС)

- Налоговый кодекс РФ, статья 162, подпункт 2 пункта 1 (суммы, включаемые в налоговую базу по НДС)

- Постановление Пленума Верховного суда от 27.12.2002 № 29 (в ред. от 15.12.2022), пункт 25 (определение фактической цены товара)

- Определение Судебной коллегии по уголовным делам Верховного суда от 30.07.2024 по делу № 45-УД24‑29-К7 (включение НДС в стоимость похищенных товаров)

- Определение Судебной коллегии по экономическим спорам Верховного суда от 22.07.2024 по делу № А40-221261/2022 (НДС в составе упущенной выгоды)

- Письма Минфина: от 27.10.2017 № 03-07-11/70530, от 29.07.2013 № 03-07-11/30128, от 25.10.2021 № 03-03-06/1/86111 (вопросы НДС при хищении и утрате товаров)

- Письмо ФНС от 21.05.2015 № ГД-4-3/8627 (вопросы восстановления НДС)

- Постановления ФАС Московского округа: от 04.07.2013 по делу № А40-123538/12-140-783, от 31.01.2011 по делу № А40-169926/09-115-1286 (вопросы НДС при упущенной выгоде)

Вопросы наших читателей

Включение НДС в стоимость похищенных товаров противоречит логике налогообложения

Действительно, на первый взгляд может показаться, что включение НДС в стоимость похищенных товаров не соответствует общим принципам налогообложения.

Однако важно понимать, что в данном случае речь идет не о налоговых последствиях, а об определении размера материального ущерба.

Суды руководствуются принципом фактической стоимости товара на момент хищения, которая в розничной торговле включает в себя НДС. Это позволяет более точно оценить реальный ущерб, понесенный организацией.

Если НДС включается в сумму ущерба, его нужно уплатить в бюджет

Это распространенное заблуждение.

Компенсация материального ущерба от хищения не является реализацией товаров, работ или услуг.

Поэтому, согласно разъяснениям Минфина, такая компенсация не создает объекта налогообложения по НДС. Организация получает возмещение своих потерь в полном объеме, включая сумму НДС, но не обязана уплачивать этот НДС в бюджет.

Почему нельзя включить НДС в расчет упущенной выгоды, если он входит в стоимость услуг?

Суды последовательно разделяют понятия реальной реализации услуг и гипотетической упущенной выгоды.

При реальном оказании услуг НДС действительно включается в их стоимость. Однако упущенная выгода - это теоретический доход, который организация могла бы получить. В этом случае фактической реализации не происходит, поэтому и НДС не возникает.

Суды считают, что включение НДС в расчет упущенной выгоды приведет к неосновательному обогащению, так как организация получит компенсацию налога, который она фактически не уплачивала.

Если не восстанавливать НДС по похищенным товарам, не возникнет ли проблем с налоговой инспекцией?

Это обоснованное опасение, учитывая, что позиция по данному вопросу не закреплена в Налоговом кодексе напрямую.

Однако большинство судебных решений и разъяснений Минфина склоняются к тому, что восстанавливать НДС в случае хищения товаров не требуется. Налоговый кодекс содержит закрытый перечень случаев, когда необходимо восстановление НДС, и хищение в этот перечень не входит.

При возникновении спора с налоговой инспекцией организация может опираться на эту аргументацию и сложившуюся судебную практику.

Как быть, если договор предусматривает включение НДС в сумму компенсации упущенной выгоды?

Даже если в договоре прописано включение НДС в сумму компенсации упущенной выгоды, суды, скорее всего, не примут эту позицию.

Судебная практика последовательно разделяет договорные условия и налоговые последствия. С точки зрения судов, стороны не могут своим соглашением создать объект налогообложения там, где его не предусматривает закон.

Поэтому при возникновении спора суд, вероятно, исключит НДС из расчета упущенной выгоды, несмотря на условия договора.