Арбитражный суд отказал в удовлетворении требований о взыскании убытков в размере невозмещенного НДС с продавца, не выставившего счет-фактуру. Основания: покупатель не доказал утрату права на вычет и не использовал все возможности для его получения, включая оспаривание решения налоговой инспекции.

Суд установил, что продавец отразил НДС по спорной операции в налоговой отчетности, и у инспекции отсутствуют претензии по уплате налога. Рассмотрены особенности защиты права на вычет НДС при отсутствии счета-фактуры и условия взыскания убытков с контрагента.

Суть спора и позиция покупателя

Организация не получила вычет НДС по оплаченным пусконаладочным работам из-за отсутствия счета-фактуры

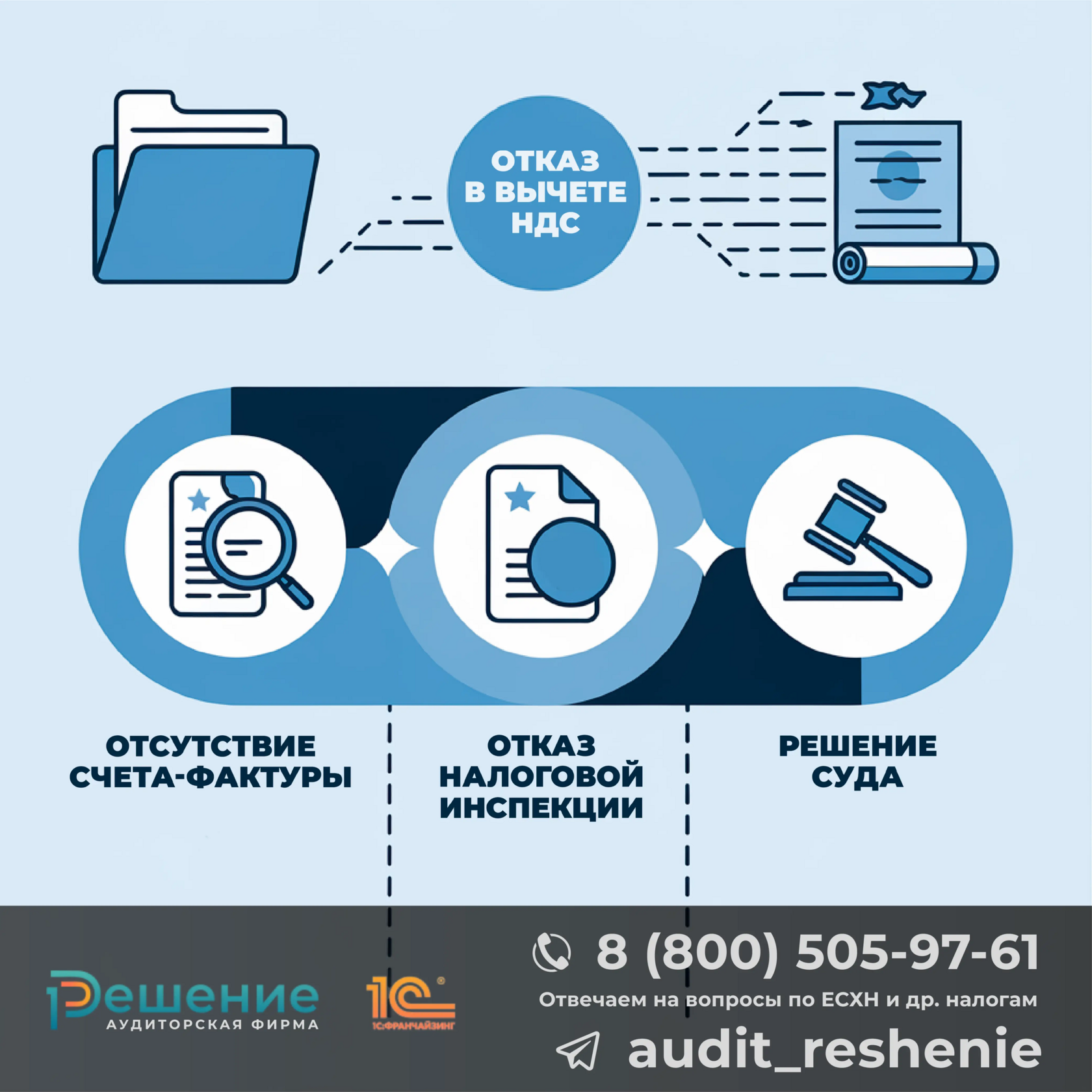

Организация, выступающая в качестве покупателя, оплатила пусконаладочные работы и заявила вычет НДС в налоговой декларации. Налоговая инспекция отказала в предоставлении вычета по причине отсутствия счета-фактуры от исполнителя работ.

Налогоплательщик обратился в суд с требованием о взыскании убытков с продавца, аргументируя это тем, что именно действия контрагента (невыставление счета-фактуры) привели к отказу в вычете НДС и, как следствие, к финансовым потерям.

Позиция суда по взысканию убытков

Суд выявил три основания для отказа в удовлетворении требований налогоплательщика

Основные аргументы суда:

⒈ Налогоплательщик не предоставил достаточных доказательств утраты права на вычет НДС

⒉ Не были использованы все доступные способы защиты права на вычет, включая возможность оспорить решение налоговой инспекции

⒊ Продавец корректно отразил НДС в налоговой отчетности, претензии по уплате налога отсутствуют

Рекомендации налогоплательщикам

Защита права на вычет НДС при отсутствии счета-фактуры

Рекомендации по защите прав:

- Запрашивать счета-фактуры у контрагентов сразу после операции

- Фиксировать все попытки получения документов

- При отказе в вычете использовать все способы защиты права

- Сохранять доказательства оплаты и реального выполнения работ

Используемые нормативные акты

- Постановление АС Уральского округа от 19.09.2024 по делу N А07-9812/2023

Частые вопросы по защите права на вычет НДС

Можно ли получить вычет без счета-фактуры?

При отсутствии счета-фактуры получение вычета существенно затруднено, но возможно при наличии других документов, подтверждающих реальность операции.

В какие сроки можно оспорить отказ в вычете НДС?

Решение налогового органа можно оспорить в течение одного месяца со дня его вынесения в вышестоящем налоговом органе или в течение трех месяцев в суде.