С 1 января 2025 года компании на упрощенной системе налогообложения (УСН) будут обязаны платить НДС. Это значительное изменение требует тщательной подготовки. В статье рассмотрим ключевые шаги, которые необходимо предпринять для успешного перехода: выбор ставки НДС, учет переходных положений, пересмотр цен по незавершенным отгрузкам и корректировка договоров с контрагентами. В конце статьи представлен чек-лист по теме статьи.

Выбор ставки НДС на 2025 год

Ключевой момент: выбор ставки НДС зависит от суммы дохода компании за 2024 год и потенциального объема налоговых вычетов.

Варианты ставок НДС

🔻 Для дохода от 60 000 001 до 250 000 000 рублей:

- 5% или 7% (без права на вычет входного НДС)

- 20% и 10% (общие ставки с правом на вычет)

🔻 Для дохода от 250 000 001 до 450 000 000 рублей:

- 7% (без права на вычет входного НДС)

- 20% и 10% (общие ставки с правом на вычет)

Выбор оптимальной ставки

При выборе ставки НДС следует учитывать следующие факторы:

- Объем потенциальных вычетов по НДС

- Специфику деятельности компании

- Структуру клиентской базы (работа с плательщиками НДС или неплательщиками)

🔍 Пример:

Компания “АльфаТрейд” прогнозирует доход за 2024 год в размере 200 млн рублей. Анализ показал, что доля потенциальных вычетов по НДС составляет около 80% от суммы начисленного налога.

Расчет:

- При ставке 5%: 200 млн * 5% = 10 млн руб. НДС к уплате

- При ставке 20%: 200 млн * 20% = 40 млн руб. НДС начислено

- Вычеты: 40 млн * 80% = 32 млн руб.

- НДС к уплате: 40 млн - 32 млн = 8 млн руб.

Вывод: Для “АльфаТрейд” выгоднее выбрать общую ставку 20%, так как сумма к уплате будет меньше (8 млн руб. вместо 10 млн руб. при ставке 5%).

Особенности применения пониженных ставок

- Выбранную пониженную ставку (5% или 7%) необходимо применять в течение 3 лет (12 кварталов)

- При превышении лимита дохода нужно перейти на новую ставку с 1-го числа следующего месяца

- Компании, выбравшие ставку 20%, могут перейти на пониженную ставку в течение года, если позволяет уровень доходов

Учет особенностей для упрощенцев с пониженными ставками НДС

Ключевой момент: при использовании пониженных ставок НДС (5% или 7%) действуют особые правила начисления налога и ограничения по вычетам.

НДС с авансов

- Уплата по расчетной ставке 5/105 или 7/107

- Возможность вычета при отгрузке

Вычеты НДС

- Разрешены по возвращенным товарам или авансам

- Запрещены по приобретенным товарам, работам, услугам, ОС и НМА (включаются в стоимость)

Особенности начисления НДС

- Налог начисляется с полной стоимости продажи

- Нельзя начислять НДС с разницы между ценой продажи и ценой покупки

🔍 Пример

ООО “БетаСервис” на УСН с выручкой 150 млн руб. в 2024 году выбрало ставку НДС 5% на 2025 год. В марте 2025 года компания:

- Получила аванс 120 000 руб. от компании “А”

- Приобрела товары на 200 000 руб. (в т.ч. НДС 20% - 33 333 руб.)

- Отгрузила товары на 150 000 руб. компании “В”

Расчет НДС за 1 квартал 2025г.:

С аванса от компании “А”: 120 000 * 5/105 = 5 714 руб. - в книгу продаж

Входной НДС 33 333 руб. включается в стоимость товаров

С отгрузки компании “В”: 150 000 * 5% = 7 500 руб. - в книгу продаж

Итого к уплате в бюджет за 1 квартал 2025г.: 5 714 + 7 500 = 13 214 руб.

В апреле 2025 отгрузила товар компании “А” на сумму полученного в марте аванса в размере 120 000 руб… в том числе НДС 5% - 5714 руб.

Расчет НДС за II квартал 2025г.:

С реализации компании “А” на сумму 120 000 руб. начислен НДС - 5 714 руб. - в книгу продаж

Авансовый счет-фактура за март (см. п.1) включен в книгу покупок в сумме НДС - 5 714 руб.

Входной НДС 33 333 руб. включается в стоимость товаров

С отгрузки компании “В”: 150 000 * 5% = 7 500 руб. - в книгу продаж

Итого к уплате в бюджет за 1 квартал 2025г.: 5 714 + 7 500 = 13 214 руб.

В апреле 2025 отгрузила товар компании “А” на сумму полученного в марте аванса в размере 120 000 руб… в том числе НДС 5% - 5714 руб.

Расчет НДС за II квартал 2025г.:

С реализации компании “А” на сумму 120 000 руб. начислен НДС - 5 714 руб. - в книгу продаж

Авансовый счет-фактура за март (см. п.1) включен в книгу покупок в сумме НДС - 5 714 руб.

Проверка сделок переходного периода и согласование с контрагентами

Ключевой момент: необходимо проанализировать текущие сделки, которые могут перейти на 2025 год, и согласовать изменения с контрагентами.

Инвентаризация текущих сделок

- Проверьте все сделки, которые могут быть не завершены к концу 2024 года

- По возможности, завершите отгрузки, примите работы и закройте услуги актами до конца 2024 года

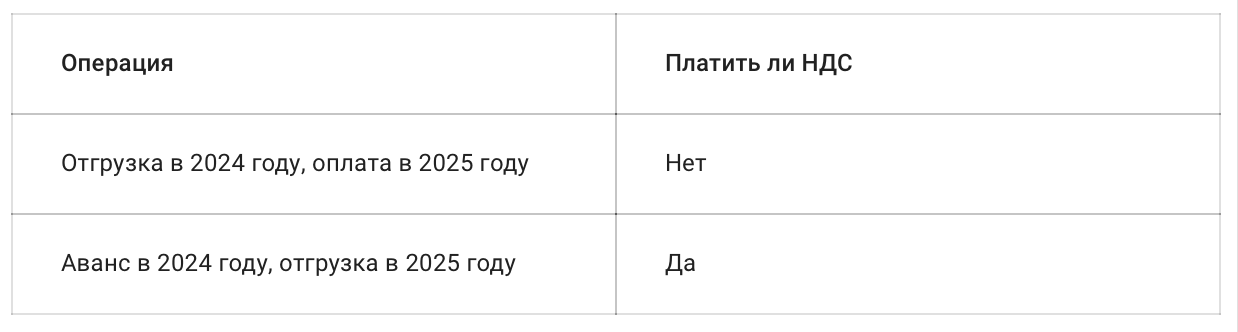

Особенности начисления НДС в переходный период

Варианты действий при отгрузке в 2025 году по авансам 2024 года

⒈ Уплата НДС из собственных средств:

- Выделение налога из цены договора по расчетной ставке (5/105, 7/107 или 20/120)

⒉ Увеличение цены договора:

- Начисление НДС сверх цены договора по ставке 5%, 7% или 20%

- Необходимо согласование с контрагентом о доплате суммы налога

Рекомендации по работе с контрагентами

- Заранее обсудите с контрагентами возможные изменения в ценах и условиях договоров

- Согласуйте новые условия и оформите дополнительные соглашения к договорам до конца 2024 года

- Если вы покупатель, уточните у поставщиков на УСН, какую ставку НДС они планируют применять в 2025 году

🔍 Пример:

ООО “ГаммаСтрой” на УСН получило в декабре 2024 года аванс 500 000 руб. за строительные материалы. Отгрузка планируется в феврале 2025 года. Компания выбрала ставку НДС 7% на 2025 год.

Варианты действий:

- Уплата НДС из собственных средств:

- НДС к уплате: 500 000 * 7/107 = 32 710 руб.

- Увеличение цены договора:

- НДС к доплате: 500 000 * 7% = 35 000 руб.

ООО “ГаммаСтрой” решает согласовать с клиентом доплату 35 000 руб. и оформляет дополнительное соглашение к договору в декабре 2024 года.

Чек-лист по теме статьи

🔻 Спрогнозировать доход по итогам 2024 года

🔻 Выбрать ставку НДС на 2025 год (5%, 7% или общие ставки)

🔻 Оценить потенциальный объем налоговых вычетов

🔻 Изучить особенности применения пониженных ставок НДС

🔻 Провести инвентаризацию текущих сделок, переходящих на 2025 год

🔻 Проанализировать необходимость изменения цен в договорах

🔻 Согласовать с контрагентами изменения в ценах и условиях договоров

🔻 Оформить дополнительные соглашения к договорам до конца 2024 года

🔻 Уточнить у поставщиков на УСН их планируемые ставки НДС на 2025 год

🔻 Подготовить учетную политику и настроить учетную систему для работы с НДС

Используемые нормативные акты

🔻 Налоговый кодекс РФ, статья 164, пункт 8 (в редакции Федерального закона от 12.07.2024 № 176-ФЗ) - о ставках НДС для УСН

🔻 Налоговый кодекс РФ, статья 171, пункты 5 и 8 - о вычетах НДС при применении пониженных ставок

🔻 Налоговый кодекс РФ, статья 170, пункт 2, подпункт 8 - о запрете вычета входного НДС при пониженных ставках

🔻 Налоговый кодекс РФ, статья 154 (в новой редакции) - об особенностях начисления НДС при пониженных ставках

🔻 Налоговый кодекс РФ, статья 167, пункт 1 - о моменте определения налоговой базы по НДС