С 2025 года плательщики УСН, не подпадающие под критерии освобождения, обязаны начать уплачивать НДС. Это изменение создает ряд сложностей в ситуациях, когда отгрузка товаров, работ или услуг (ТРУ) и их оплата приходятся на разные налоговые периоды - 2024 и 2025 годы. Данная статья рассматривает два ключевых сценария:

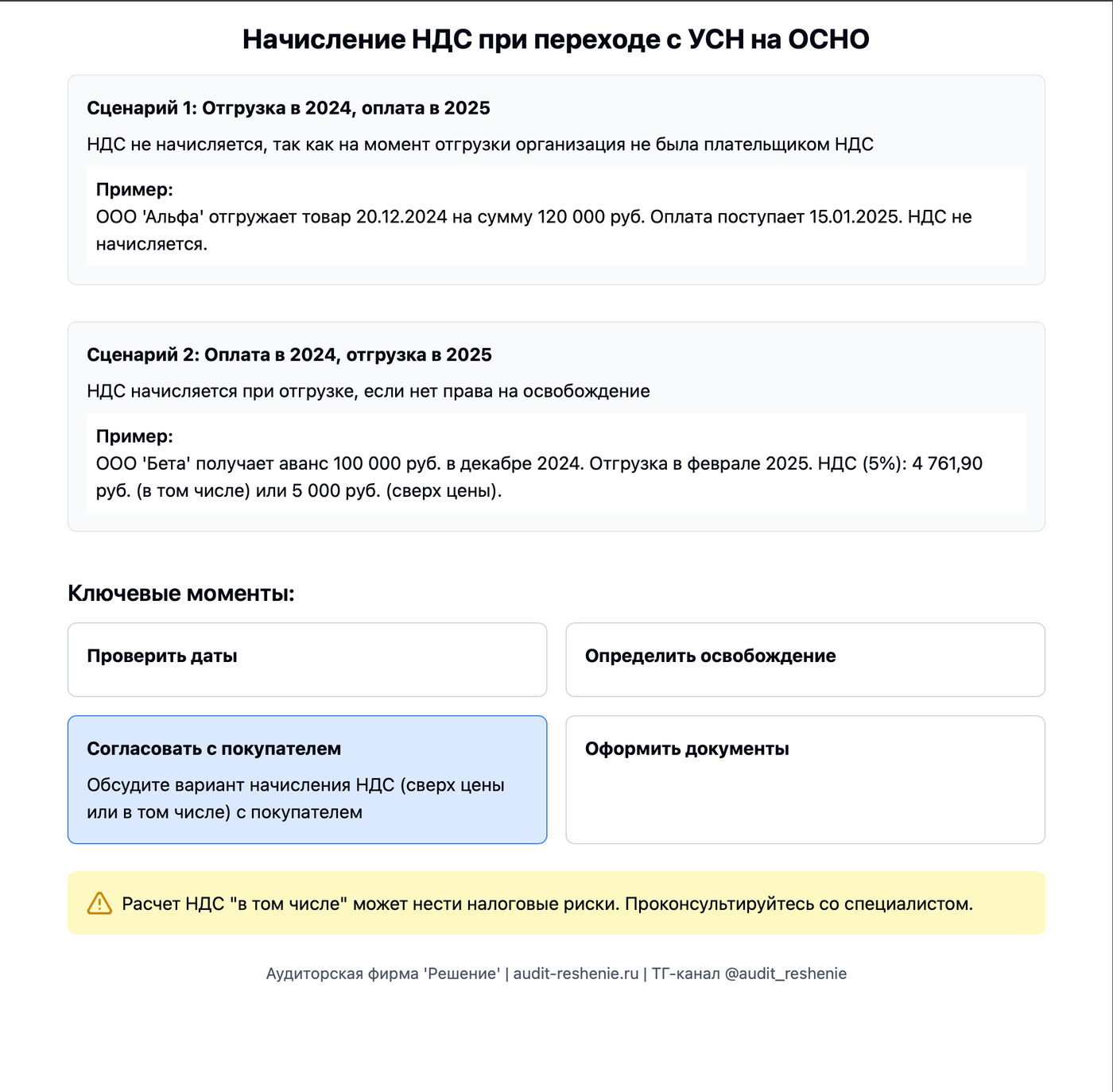

- Отгрузка ТРУ в 2024 году на УСН, оплата в 2025 году.

- Получение предоплаты в 2024 году на УСН, отгрузка ТРУ в 2025 году.

Особое внимание уделяется правилам начисления НДС, расчету налоговой базы и потенциальным рискам при различных подходах к начислению налога. Статья содержит анализ нормативной базы, включая положения Налогового кодекса РФ и разъяснения Минфина России по данному вопросу.

Как начислять НДС, если отгрузка на УСН была в 2024 году, а оплата поступила в 2025 году?

При получении в 2025 году оплаты за ТРУ, отгруженные в 2024 году, плательщик УСН не должен начислять НДС.

Это объясняется следующими факторами:

- База по НДС рассчитывается либо на дату отгрузки, либо на дату получения аванса.

- На момент отгрузки в 2024 году организация или ИП на УСН еще не являлись плательщиками НДС (п. 2 ст. 346.11 НК РФ).

- Законодательство не требует начисления НДС на момент постоплаты.

Пример расчета

Представим ситуацию:

- ООО “Альфа” применяет УСН

- 20 декабря 2024 года отгружает товар на сумму 120 000 рублей

- Оплата от покупателя поступает 15 января 2025 года

В данном случае ООО “Альфа” не должно начислять НДС, так как на момент отгрузки компания не была плательщиком НДС.

Как начислять НДС, если оплата поступила в 2024 году на УСН, а отгрузка произошла в 2025 году?

При получении аванса в 2024 году НДС начислять не нужно. Однако при отгрузке в 2025 году необходимо начислить НДС, если организация не подпадает под освобождение от уплаты НДС.

Рассмотрим этот случай подробнее:

- В 2024 году, на момент получения аванса, организация на УСН не является плательщиком НДС, поэтому налог не начисляется.

- С 2025 года плательщики УСН, не подпадающие под освобождение, начинают платить НДС.

- При отгрузке предоплаченных в прошлом году ТРУ нужно начислить налог по пониженной или обычной ставке, если организация не выполняет условия по освобождению от НДС на УСН с 2025 года.

Варианты начисления НДС

При начислении НДС в 2025 году за предоплаченные в 2024 году ТРУ возникает вопрос: начислять НДС сверх согласованной цены или в том числе? Рассмотрим возможные варианты:

Начисление НДС сверх согласованной цены:

- Требуется заключение дополнительного соглашения с покупателем об увеличении цены

- Необходимо добавить сумму налога к авансу и получить доплату от покупателя

Начисление НДС в том числе:

- Извлечение НДС из уже согласованной цены с применением расчетной ставки (например, 5/105 при ставке НДС 5%)

- Доначисление налога сверх согласованной цены и уплата его за счет организации

Пример расчета

Допустим, ООО “Бета” получило аванс 100 000 рублей в декабре 2024 года, а отгрузка произошла в феврале 2025 года. Ставка НДС - 5%.

Вариант 1 (НДС сверху):

- Сумма НДС: 100 000 * 5% = 5 000 рублей

- Итоговая сумма к оплате: 100 000 + 5 000 = 105 000 рублей

Вариант 2 (НДС в том числе):

- Сумма НДС: 100 000 * 5/105 = 4 761,90 рублей

- Итоговая сумма остается прежней: 100 000 рублей

Риски при начислении НДС “в том числе”

Эксперты отмечают, что подход с извлечением НДС из уже согласованной цены может нести определенные риски:

- ФНС может указать, что в 2024 году организация получала сумму без НДС и плательщиком НДС не являлась.

- Следовательно, организация не может рассчитывать НДС “в том числе”.

Для подтверждения этой позиции можно обратиться к письмам Минфина:

- от 08.11.2021 № 03-07-09/89781

- от 03.03.2020 №03-07-11/15710

Ключевые аспекты

- При отгрузке ТРУ в 2024 году на УСН и оплате в 2025 году НДС не начисляется, так как налоговая база определяется на момент отгрузки.

- В случае получения предоплаты в 2024 году на УСН и отгрузки ТРУ в 2025 году НДС начисляется при отгрузке, если организация не имеет права на освобождение от уплаты НДС.

- При начислении НДС в 2025 году за предоплаченные в 2024 году ТРУ необходимо выбрать метод расчета (НДС сверх цены или в том числе) и согласовать его с покупателем.

- Расчет НДС “в том числе” из согласованной ранее цены может нести налоговые риски, связанные с позицией ФНС о невозможности такого расчета для сумм, полученных в период применения УСН.

Чек-лист по теме статьи

- Проверить даты отгрузки и оплаты ТРУ

- Определить, подпадает ли организация под освобождение от НДС на УСН с 2025 года

- Если отгрузка в 2024, оплата в 2025 - НДС не начислять

- Если оплата в 2024, отгрузка в 2025 - начислить НДС при отгрузке (при отсутствии освобождения)

- Согласовать с покупателем вариант начисления НДС (сверх цены или в том числе)

- При необходимости заключить дополнительное соглашение об изменении цены

- Правильно оформить первичные документы и счета-фактуры

- Отразить операции в налоговом учете и отчетности

Используемые нормативные акты

- Налоговый кодекс РФ, п. 2 ст. 346.11

- Письмо Минфина от 08.11.2021 № 03-07-09/89781

- Письмо Минфина от 03.03.2020 №03-07-11/15710